近几年,国内制造业供应链面临严峻挑战,关键技术“卡脖子”问题凸显,高端制造业成国家重点推进的方向,加之“碳中和”大势所趋,而钢铁业作为工业化基础,同时也是碳排放“大户”,伴随行业格局重塑,也将带来新一轮大级别的投资机会。其中,特钢由于多方位的性能优于普钢,而且作为高端制造业的原材料,备受市场看好,相应子板块龙头也持续获机构推荐,并获主流大资金青睐。

而最具代表性的莫过于,去年12月末,具备全球竞争力的特钢龙头---天工国际(0826.HK)宣布旗下附属公司天工工具重组并引入13家战投,包括中金资本、中信金石、中石化资本、中航资本等多家国家级大资金,阵容相当之豪华,并于2020年业绩发布时同步披露了天工工具拟分拆上市的公告,颇具看点。

不负所望,行业在去年逆势下集体打了一场“漂亮的翻身仗”。据WIND统计,A股特钢板块2020年总营收约1138亿元,同比增长4.62%,同期总归母净利约95亿元,同比增长18.20%。

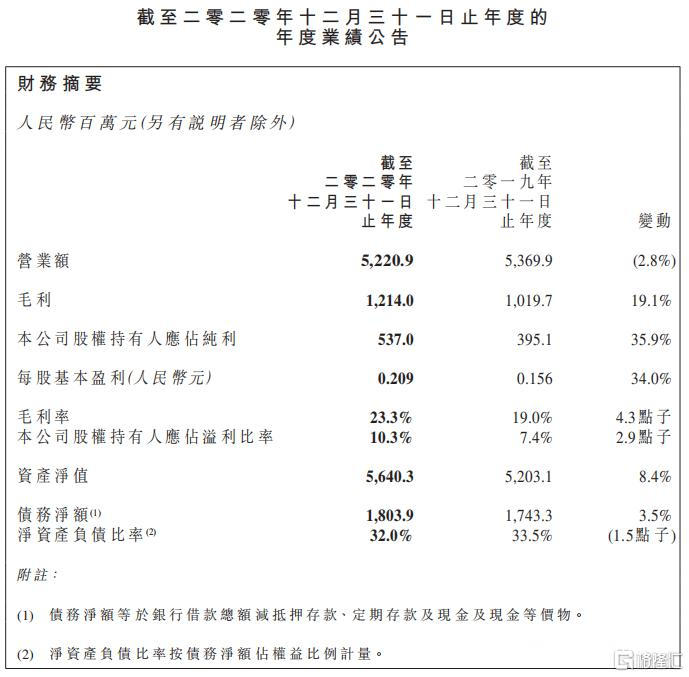

日前,天工国际也交出了一份超预期的业绩。数据显示,期内公司实现营收52.21亿元,同比微降2.8%,若剔除商业贸易(非核心)分部,四大核心业务营业额为41.72亿元,同比增加4.7%;同期归母净利润5.37亿元,同比大涨35.9%,超越市场预期。此外,公司拟派发每股股息0.0732元,分红率为35%。

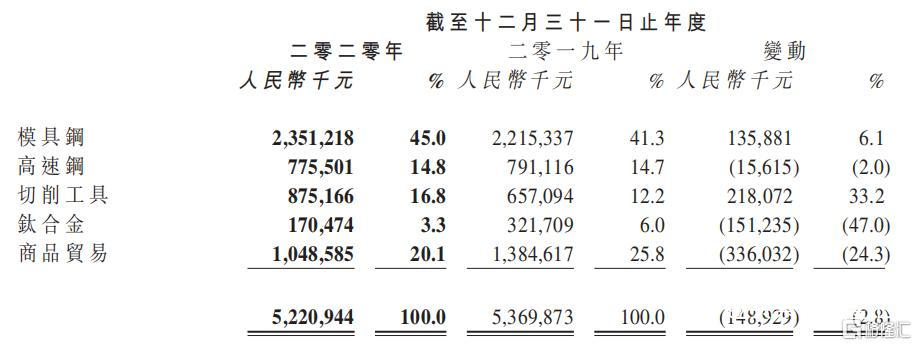

接下来,我们来进一步拆解业务,如下:

多项核心业务稳增,盈利水平不断提升

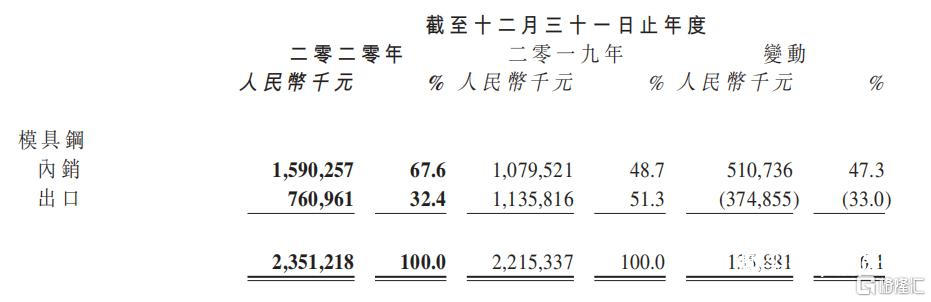

得益于去年下半年下游制造业的全面复苏,模具钢全年营业额达23.51亿元,实现了6.1%的平稳增长。尽管出口受海外疫情反复影响出现下滑,但国内进口替代加速,内销营业额实现47.3%的同比大幅增长。

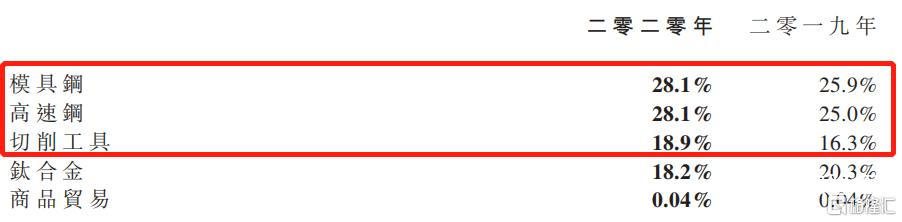

同时,由于原材料采购成本下降以及客户结构优化带来售价提升,导致模具钢毛利率由2019年的25.9%上升了2个百分点至28.1%。

高速钢分部,受益于“宅经济”下居家DIY工具需求推动,但全年营业额增速略降2%约为7.75亿元。而值得密切关注的是,由于毛利率较高的高端产品和粉末冶金产品比例增加以及供应短缺导致高速钢产品售价上涨,高速钢的毛利率由2019年的25.0%提升了3.1个百分点至2020年的28.1%。

切削工具分部,得益于国内需求恢复和积极开拓海外市场,成功分食竞争对手部分OEM订单,整体营业额涨33.2%约8.75亿元,增长亮眼。其中,来自海外市场收入同比大幅增长44.5%至2.18亿元。而由于产量增加导致平均成本下降,以及平均采购价格的下降,切削工具的毛利率由2019年的16.3%提升2.6个百分点至18.9%。

钛合金分部,主要受疫情影响,加之市场存在便宜的替代材料,下游需求恢复相对较慢,因此整体营业额同比减少47%至1.7亿元。而由于产销量减少导致平均固定成本上升,相关毛利率由2019年的20.3%下降了2.1个百分点至2020年的18.2%。

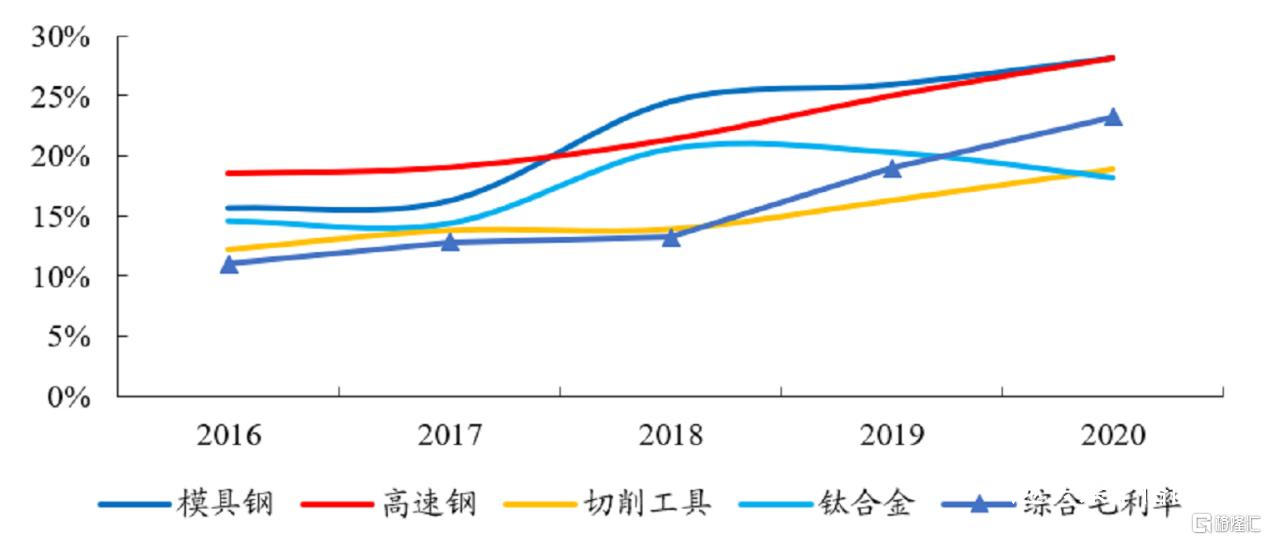

核心业务及综合毛利率变化

(来源:开源证券)

得益于产品结构的不断优化与升级,多项核心业务毛利率上升,2020年公司综合毛利率也由19.3%提升了4.3个百分点至23.3%。

拉长时间线来看,近五年间,除比重较小的钛合金外,其他核心分部的毛利率水平都呈现出持续上行的趋势,并带动整体盈利能力不断提升。

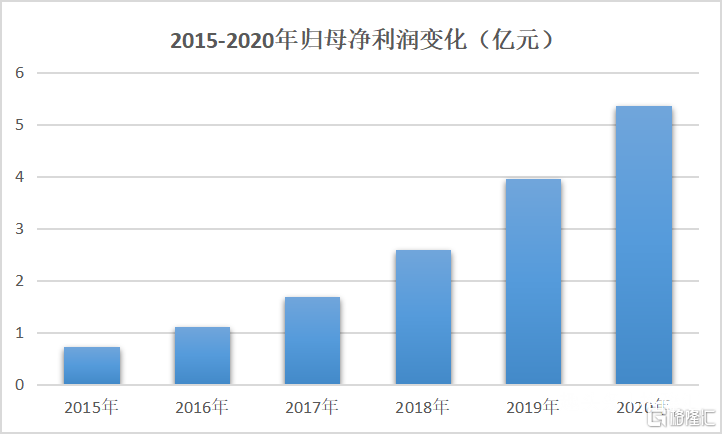

全年盈利创上市以来新高

与此同时,2020年归母净利润达5.37亿元,同比增长35.9%,创下上市以来新高。除上述提到的产品结构持续升级之外,还有以下主要原因:

(来源:WIND)

其一,疫情加速公司实现进口替代。2020年公司来自国内的营收占比同比提升了7.4个百分点至61.1%,其中模具钢进口替代更为显著,其国内营收同比上涨47.3%,并带动公司整体销量上涨,工模具钢合计销量达到20.46万吨,同比增加5.3%。

其二,直销比例继续提升。2020年公司销售费用率为1.68%,较上一年下降了0.14个百分点,实现连续三年下降。

未来重要的增长驱动力

1)粉末冶金放量在即,进军高端市场的新起点

国内粉末冶金行业仍处起步阶段,随着高效切削和数控刀具对可靠性要求不断提升,粉末冶金高速钢应用比例也有望实现高增长,并成为公司新的增长点。

到2019年11月底,公司粉末冶金生产线一期2000吨已投产,打破了这一“卡脖子”的关键技术难题,成为进军国际高端领域的新起点。粉末冶金二期预计2021年年底投产,届时新增产能3000吨,合计产能将达5000吨。

根据公司业绩发布会披露,2020年天工国际已实现粉末冶金销量83吨,营业额达996.6万元,折合吨钢售价12万元,毛利率达48.6%,预计粉末冶金2021-2023年销量分别为1000吨、2500吨和5000吨,考虑到在生产逐渐稳顺及下游不断开拓后,吨钢售价和毛利率有进一步的提升空间。

此外,2021年初,公司宣布与欧洲领先的特钢供应商签订独家分销协议,有望扩大高端产品的国际市场份额。随着其产能逐步放量投产以及下游市场开拓提速,盈利空间有望进一步打开。

2)切削工具泰国基地建成投产,推进品种高端化

2020年9月,公司在泰国建成投产首个海外高度自动化切削工具工厂,年总产能达到4800万件,并可以根据未来需求增长扩大至1亿件,已于2021年一季度试产,将用于满足北美及东南亚市场需求,从而提升国际市占率。

按2020年切削工具单件毛利0.57元测算,泰国工厂4800万件切削工具将增加毛利2736万元,若后期需求提升扩大至1亿件,将增加毛利5700万元,考虑到泰国建厂存在关税优惠且产品定位中高端,实际毛利增长空间预计会更高。

3)钛合金国内航天应用潜力较大

钛合金板块受疫情影响较大,需求恢复相对缓慢,但占比尚小,对整体营收影响甚微。同时考虑到国内应用市场潜力较大,未来复苏向好明确。

从全球来看,钛材主要应用于航空航天、国防军工等高端领域,其中航空航天工业需求最大,据前瞻研究院数据统计,全球约占50%,主要用于飞机和发动机的制造。

而我国钛材主要应用于化工领域,与全球相比最主要的差别在航空领域,全球范围内航空用钛材始终占据钛材总需求的53%左右,而国内航空航天用钛材的比例仅为20%,仍有明显的提升空间。

4)“碳中和”大背景下,望迎加速发展新机遇

除了上述三大内生增长动力之外,在“碳中和”大趋势下,天工国际作为特钢细分龙头,也将迎来加速发展的机遇期。

首先,以压降粗钢产量和产能为标志的供给侧改革,将推动行业集中度提升,从而提高钢铁业在产业链中的议价能力,改善盈利空间。

其次,炼钢方式主要有以废钢为主原料的电炉炼钢和以铁矿石为主原料的转炉炼钢两种,其中,电炉炼钢技术是目前最成熟、经济的碳减排技术路径。据中金测算,2019年电炉吨钢碳排量为0.39吨,约为高炉的23.2%,减排效果显著,是钢铁业实现“碳中和”的必经之路。而天工国际采用的正是电炉炼钢,并在环保管控及配套等多个方面都有持续投入。

再者,引导机制的引入将使长流程钢企的环保成本提升,而电炉的主要原料废钢的价格有望随着废钢资源的丰富而逐渐下行,由于在天工国际高速钢的主要原料中,生产成本的三成左右是合金废钢,属于废钢(铁)之一,而废钢价格的下行也将助推其成本降低。

废钢铁供应持续上升

(来源:中金证券)

尾声

天工国际自创立至今一直专注于工模具钢这一细分领域,公司通过内部研发投入及挖潜降本不断升级产品结构,提升自身盈利水平。近年来,天工国际连续挤占竞争对手市场份额,2019年已实现高速钢销量全球第一、模具钢销量国内第一、世界第二,是当之无愧的高端精密制造的龙头。

随着粉末冶金产线的投产放量,公司将借此进一步进军工模具钢高端市场,进一步提升全球市占率,并逐渐成为全球合金新材料及切削工具市场领导者。

此外,公司于2020年底引入13名战投,且员工持股平台丹阳天一将以8500万元认购天工工具1%股权。公司目前积极推进作为核心业务(工模具钢)载体的天工工具上市进程,有望充分利用国内资本市场来加强公司资源整合及产品研发能力,助推公司估值再上一层楼。

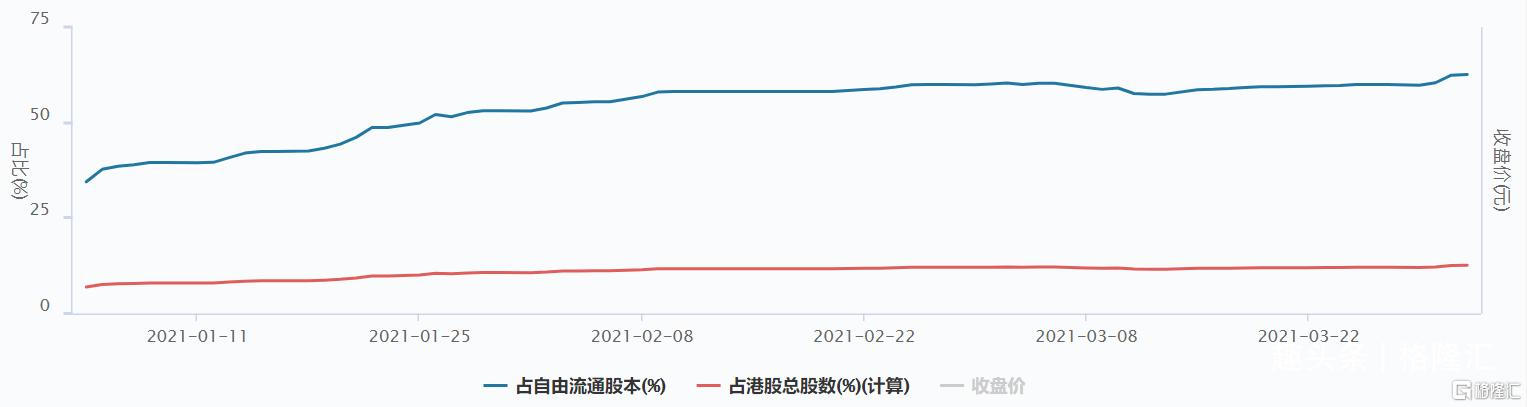

公司当前的静态PE约为16x,而A股特钢板块静态PE中位值大概在30x,考虑到去年末以来,南下资金持续流入港股,使得AH溢价率不断收敛,目前接近30%左右,即便打个七折,天工国际当前仍处板块估值中位数以下。若参考业绩会上公司提出的25%的年增速来估计,2021年的PE(TTM)约为13x,估值吸引凸显。

天工国际港股通持股量变化(%)

(来源:WIND)

而自去年末以来,随内地资金持续南下“抄底”港股,天工国际也不断获青睐,并在业绩发布后,有提速的迹象,未来也将成公司估值快速修复的重要推动力。

舜汇市场公司举行腊八公益施粥活动

舜汇市场公司举行腊八公益施粥活动 澳大利亚S&P/ASX200指数跌2.46%,收于5

澳大利亚S&P/ASX200指数跌2.46%,收于5