山东省投资1622亿元加快综合交通基础设施建设

昨日,山东省政府新闻办公室召开发布会,通报山东省综合交通发展情况和今年交通基础设施的重点项目。2019年是山东省交通基础设施建设迎来项目数量最多、投资最集中、任务最重的一年,计划投资1622亿元,其中公路建设997亿元,铁路建设327亿元,港航建设80亿元,机场建设180亿元,场站建设38亿元。

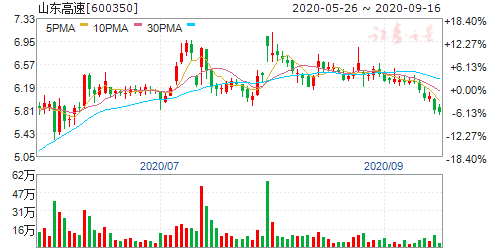

山东高速:济青改扩建影响继续蔓延,业绩短期承压

山东高速 600350

研究机构:光大证券 分析师:秦波 撰写日期:2018-11-06

事件:

公司Q3业绩低于预期。公司发布三季报,报告期内公司实现收入43.14亿,同比下降16.58%,实现归母净利润27.27亿,同比增长2.5%,扣非净利润16.13亿,同比下降23.09%,加权平均ROE为9.92%,同比减少0.38个点。其中第三季度实现收入17.22亿,同比下降5.62%,归母净利润3.27亿,同比下降76.40%。

点评:

主要路产济青高速改造进行时,收入端承压。济青高速全长318公里,是山东省第一条高速公路,虽然路产长度仅占公司自有路产的25%,但由于济青高速是连接山东两大城市济南、青岛的重要枢纽,因此是公司盈利能力最强的路产。2015年起济青高速开启扩建改造,改造路段实行单车道通行,对整个通行产生负面影响,通行收入持续下滑。从18H1披露数据来看,山东地区通行费同比下降17.9%,我们判断山东地区全年下滑在20%左右,如若2019年下半年改造完成,将实现双向8车道,可实现收入增速反转,远期可带来收入翻倍空间。

房地产业务正按照计划逐步退出,带来24亿投资收益。公司近年来逐步聚焦高速主业发展,将部分非高速业务进行置出,2016年公司地产收入一度达到总收入的约25%,随着部分地产公司的出售,目前公司仅剩少量楼盘待清理,18H1地产仅实现收入4405万,同比下降86%。同时,报告期出售济南璞园地产公司,出售款及剩余股价估值,总计一次性带来约24亿投资收益。

触底后弹性更强,首次覆盖给予“增持”评级。我们的核心假设包括:其一,公司2019年底完成济青高速改造,2020年转固;其二,假设2019年和2020年投资收益均为1亿,即基本不考虑非经常性损益。我们测算2018-2020年公司归母净利润分别为29.53亿、18.78亿、22.12亿对应PE分别为7倍、11倍、10倍;考虑济青改造项目完成后,理论上可实现通行能力翻倍,对公司盈利带来正面影响。我们认为,公司虽短期业绩承压,但属于板块内少有的具有业绩爆发力的公司,我们以DDM模型估值给予公司目标价5.05元,首次覆盖给予“增持”评级。

风险提示:济青高速改造完成晚于预期的2019年底。

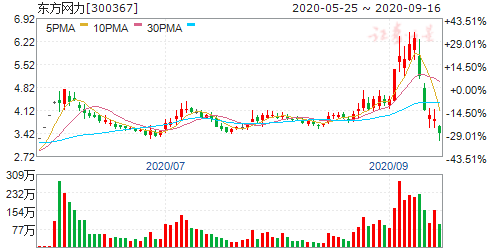

东方网力:扣非净利润稳定增长,VMS龙头地位稳固

东方网力 300367

研究机构:国海证券 分析师:宝幼琛 撰写日期:2018-03-19

事件:

公司公告:2017年实现营收18.6亿元,同比增长25.68%,实现归母净利润3.86亿元,同比增长15.28%。

投资要点:

非经常损益减少影响归母利润增速,扣非净利润增速维持较高水平:安防行业保持较快发展,公司作为安防后端平台龙头公司营收保持稳定增长。归母净利润方面主要受非经常性损益的减少影响,增速有所放缓。2017年非经常性损益1600万元,2016年为5575万元,如果按照扣非净利润计算,公司2017年扣非净利润增速约为37%,仍然维持较高水平,反映出公司整体经营状况良好。

安防视频监控平台龙头公司,国内份额第一:公司成立以来一直致力于视频监控管理平台(VMS)的研究和开发,根据IHS发布的《2017全球视频监控设备研究报告》,东方网力在VMS国内市场占有率位居第一,全球占有率位居第三,公司的“视云天下”系列产品得到了市场高度认可。目前公司持续加大在AI、大数据、云计算等方面的投入,形成万象视频云、图像结构化服务器等云+端产品,继续保持公司强有力的竞争力。

公司立足主业,业务版图持续扩张:公司上市以来进行了一系列外延并购,扩大业务版图,目前旗下有苏州华启、广州嘉崎、动力盈科、深网视界等多行业领先的优秀子公司。苏州华启主要面向轨交及航空领域提供一系列产品及服务;广州嘉崎聚焦于公安视频侦查业务;动力盈科主要从事社会化视频监控运营及安防系统集成服务;深网视界主要开展安防领域深度学习的视频智能分析技术的研发和应用。公司通过并购优质协同公司实现整体规模快速做大,预计未来仍将延续外延内生双轮驱动的发展方式。

首次覆盖给与“买入”评级:公司控股股东自2017 年7 月以来已经在二级市场累计增持公司2167 万股,增持金额3 亿元,充分体现公司管理层对公司发展的信心,公司作为VMS 龙头公司有望持续受益安防行业发展,预计公司2017-2019 年EPS 为0.45/0.65/0.87 元,对应PE 估值分别为37/25/19 倍,首次覆盖给予“买入”评级。

风险提示:(1)公司业绩不达预期的风险;(2)行业发展不及预期的风险。

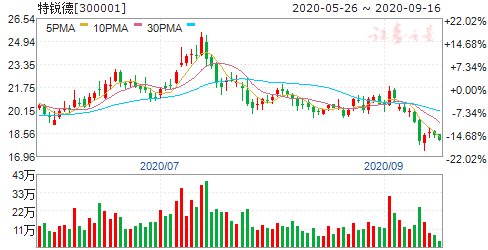

特锐德:跨越盈利拐点,充电运营业务具备突出成长弹性

特锐德 300001

研究机构:国盛证券 分析师:王磊,孟兴亚 撰写日期:2019-03-11

“二次创业”充电网络成为龙头,2018年跨越充电盈亏平衡点。特锐德成立于2004年,设立之初主营传统电力设备,自2014年起大力拓展新能源汽车充电领域业务(包括充电运营,充电设备销售等),进行“二次创业”。目前已拥有我国最大的电动汽车充电网络。截至2018年底,其特来电平台已累计充电16.9亿度(2018单年充电量约11.3亿度,同比增长156.8%);公司充电板块业务经初步测算,2018单年已实现盈亏平衡。2018年公司共实现营业收入58.1亿(YoY13.7%),归母净利润2.0亿(YoY-27.8%),扣非净利润1.1亿(YoY+140%)。面向未来,子公司特来电拟推出股权激励计划,考核目标为2019年~2023年充电量分别达到22.5亿度、45亿度、90亿度、150亿度、240亿度,年度增长率分别为100%、100%、100%、67%、60%,年复合增长率为84%,成长预期极佳。

需求缺口持续扩增,充电桩市场潜力巨大。我国充电桩数量稳居全球第一,但桩车比缺口仍旧明显。截止2018年底我国公共桩车比约为1:9.4,较2020年1:5目标,有明显缺口。伴随网约车与物流车的普及,公共桩成长空间将更大。同时车桩比的扩大导致现有充电桩单桩利用率不断提升,2019年01月公共桩单桩月均充电量相比去年同期增长接近2倍,整体利用率翻番,加速充电桩运营商盈利拐点的到来。结合现状,我们认为未来驱动充电行业持续增长的两大因素分别为1)补贴政策对充电基础设施持续的支持(后续望加大运营环节补贴力度);2)新能源车非线性渗透,充电需求持续增长。据我们测算至2020年,仅充电运营环节,单年市场规模望超250亿元。

历经探索,特来电具备突出成长弹性。自2014年涉足充电领域以来,公司尝试了包括新能源车销售等多种与充电运营相结合的业务模式,在经历初始重资产投入与经营亏损后,逐步探索出共建桩的轻资产拓展模式并储备多项差异化核心技术,如CMS柔性充电、充电网 传统配网融合技术等,并投建超12万台公共桩(市占率超40%),与18家政府平台等众多资源合作。据我们测算,10年运营情境下充电桩7%利用率(盈亏平衡点),30KW充电桩运营IRR可达8.6%,若利用率逐年提升,成长弹性则更突出。我们认为在需求持续旺盛,补贴相对明显的充电运营环节,利用率提升具备持续性,公司望直接受益。

盈利预测:预计公司2018-2020年三年收入分别为57.36/68.82/90.22亿元,归母净利润分别为2.21/4.84/7.89亿元,同比增长-20.8%/119.5%/62.9%,对应估值分别为106.2/48.4/29.7倍。首次覆盖,给予公司“增持”评级。

风险提示:充电桩产业政策风险,充电运营业务出现短期亏损风险,充电运营业盈利能力务无法单纯线性外推风险,充电运营盈利后,外部巨头进入行业竞争的风险。

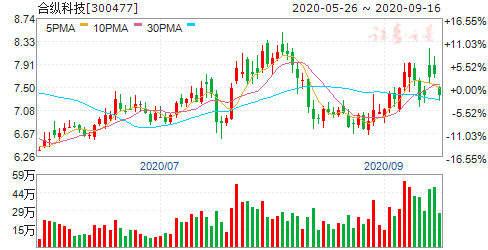

合纵科技:铜钴渣堆项目进展顺利,钴资源新星冉冉升起

合纵科技 300477

研究机构:国海证券 分析师:谭倩 撰写日期:2018-07-02

配电龙头外延并购,完善产业链,打造电力系统综合运营商。公司成功收购江苏鹏创100%股权进而切入电力设计、电力工程总包、运维服务等业务,通过打通上游产业链,打造电力系统综合运营商。与此同时,顺应我国电力系统改革,配网投资建设逐渐向社会资本开放的方向,公司参股中能电投产业基金,切入园区配电网建设及运维领域。考虑到公司配电业务的中标能力以及江苏鹏创的工程乙级设计资质,“配网设备制造+EPC工程”的模式有望为公司传统主业的稳定增长提供新的动力。

新能源车及储能市场前景良好,收购湖南雅城,布局锂电材料。除成功收购江苏鹏创外,公司还成功收购湖南雅城100%股权,主营业务为锂电正极材料前驱体,目前产品包括四氧化三钴、氢氧化亚钴以及磷酸铁,下游客户主要是三星SDI以及北大先行等行业内领先企业。公司基于对未来新能源车和储能市场的预期和应对订单供不应求的情况,规划扩建20,000吨电池级磷酸铁项目,项目达产后将大幅提高湖南雅城磷酸铁产品的生产能力和市场占有率,从而达成湖南雅城努力扩大市场份额的未来发展规划。

天津茂联铜钴渣堆两期项目进展顺利。截至2018年5月,天津茂联铜钴渣堆两期项目在赞比亚拿地勘探等阶段已经顺利结束,进入建设阶段。公司预计建设期约12个月,2019年5月一期项目有望建成投产;二期项目有望在一期建设完工后3-6个月建成投产。两期项目均为50万吨矿渣项目,全部达产后预计年产钴金属6000吨,铜金属1万吨。

增资天津茂联保证项目顺利开展。收购天津茂联前,茂联存在负债率高,缺乏营运资金开展项目的问题,公司及并购基金宁波源纵成功增资天津茂联以保证日常运转的流动资金,并偿还银行贷款降低负债率。

盈利预测和投资评级:公司切入电力EPC工程增强主业盈利能力,同时收购湖南雅城进军锂电正极前驱体领域。此外,公司通过并购基金布局赞比亚铜钴渣堆资源,有望成为钴资源新星。目前,赞比亚铜钴项目进展顺利,2019年有望正式投产,考虑到刚果金资源税大幅增长的风险,赞比亚钴资源的价值得到显著提升。预计公司2018-2020年的EPS分别为0.76元、1.00元、1.59元,对应当前股价的PE分别为25.26倍、19.28倍、12.11倍。维持“增持评级”。

风险提示:(1)赞比亚铜钴矿进展不及预期的风险;(2)铜钴价格下滑的风险;(3)锂电材料前驱体需求不急预期的风险;(4)湖南雅城扩产20,000吨电池级磷酸铁项目建设进度及盈利不及预期的风险;(5)公司外延并购效果低于预期的风险。

奥马电器跌停:13亿理财,近10亿纾困基金,

奥马电器跌停:13亿理财,近10亿纾困基金, 根据最新的利率数据来看,有哪些银行的保本

根据最新的利率数据来看,有哪些银行的保本