拥有百年品牌历史的富滇银行先后经历高层调整、68亿元增资扩股项目正式开始征集意向投资方以及20亿元规模永续债发行获批等,不过业绩却仍不容乐观,同时连续两年资产减值损失超净利润4倍。

虽然商业银行在包括永续债、二级资本债券、定增在内的“补血”工具使用上手段日趋丰富,但银行A股IPO作为最佳资本补充渠道之一仍被各家银行高度重视。拥有百年品牌历史的富滇银行正加速推进IPO。仅在9月份,富滇银行先后经历高层调整、68亿元增资扩股项目正式开始征集意向投资方以及20亿元规模永续债发行获批等大事件。此前,富滇银行曾在2020年年报中明确启动IPO,力争2021年末完成上市辅导工作。

不过,近年来在资产质量下行压力较大的情况下,富滇银行盈利能力不稳定。2018年,该行不良率提升至4.25%,当期计提资产减值损失翻倍,使得净利润暴跌九成。今年上半年,该行营业收入下滑,净利润呈增长态势。一季度末不良率2.11%,较2018年末显著下降,但与其他上市银行相比仍处于相对较高水平。

针对经营业绩、IPO以及资产质量等问题,发现网向富滇银行发去采访提纲,截至发稿前,富滇银行未就有关问题给予合理解释。

增资扩股大动作不断 计划今年完成上市辅导

今年以来已有重庆银行、齐鲁银行、瑞丰银行和上海农商行先后登陆A股市场,值得注意的是在中小银行加速上市进程的同时,地方专项债、定向增资等也呈现提速态势。在分析人士看来,中小银行对于资本的需求持续旺盛,未来应通过上市融资、定增、发债等方式建立多元有效的补充资本金渠道。

公开资料显示,富滇银行创立于1912年,是拥有百年历史的老字号银行品牌。2007年12月,富滇银行经原中国银监会批准在原昆明市商业银行基础上重组成立,成为云南省首家省级地方性股份制商业银行。

作为西部地区的中小银行,富滇银行在2020年年报中披露,将全面启动2021年-2022年新一轮增资扩股工作,补充核心一级资本,进一步夯实上市前的准备工作;同步启动2021年-2023年上市IPO筹备工作,力争2021年末完成上市辅导工作,为上市奠定坚实基础。

提出上市计划后,今年年内富滇银行动作不断。9月初,富滇银行高管层调整,代军正式卸下行长一职,升任富滇银行董事长。资料显示,在加入富滇银行之前,代军曾任中信银行昆明分行办公室主任、公司银行部总经理,云南省人民政府金融工作办公室金融一处处长等职。

9月16日,富滇银行2021年-2022年增资扩股项目在云南产权交易所挂牌。该行拟新增注册资本不超过20亿元,对应股权比例不超过24.25%,募集资金总额不超过68亿元,新增股东数量不超过35名。

(图源:云南产权交易所)

值得一提的是,富滇银行的上一次增资扩股是在2019年10月,该行以2.98元每股的价格,通过持有国有独享资本公积出资转增股本和现金出资的方式增加注册资本15亿元。

获得增资后,2019年末富滇银行合并口径下的资本充足率、一级资本充足率、核心一级资本充足率分别提升至14.96%、11.06%、11.05%,2020年末降至13.33%、10.15%、10.14%。今年6月末富滇银行母公司口径下的资本充足率、一级资本充足率、核心一级资本充足率分别为13.16%、9.63%、9.63%,较上年末继续下滑。

(图源:富滇银行2020年年报)

据了解,银行资本金补充可分为内源性、外源性两大渠道,其中,内源性渠道主要是每年的留存收益以及部分超额拨备,外源性渠道则主要有上市融资、增资扩股,以及发行可转债、优先股、永续债、二级资本债等。在中小银行加快上市进程的同时,地方专项债、定向增资等也呈现提速态势。云南银保监局在9月份还同意富滇银行发行不超过20亿元的无固定期限资本债券,并按照有关规定计入该行其他一级资本。截至今年3月末,富滇银行注册资本62.5亿元,国有股份占比69.5%,保持在较高水平。

值得注意的是,富滇银行第二大股东大唐财务拟转让持有该行的9亿股股份。具体来看,2021年2月8日以及2021年5月6日,上海联交所微信公众号两次发布消息称,大唐财务拟转让持有富滇银行的9亿股股份(占总股比14.4%)。这意味着,大唐财务此次欲清仓式转让所持富滇银行股权,与该行“分道扬镳”。

“二巡顽症”仍需严防,不良率超2%

盈利能力波动及资产质量压力较大,或是富滇银行IPO之路最大的障碍。通过跟踪梳理发现,富滇银行经营业绩在2018年左右出现过大幅的波动。

与之相对应的是,2015年以来,云南省委共对富滇银行开展了两次巡视。有一些问题,在两次巡视中重复出现。比如,干部提拔选拔问题,利用职务工作便利“靠山吃山”“靠行吃行”问题,信贷风险管控不力、违规放贷问题。对于这些顽症,仍需严防死守。事实上,随着时任富滇银行党委委员、副行长孔彩梅涉嫌严重违纪违法在2018年9月落马,也拉开了富滇银行内部经营混乱引发的业绩地震。

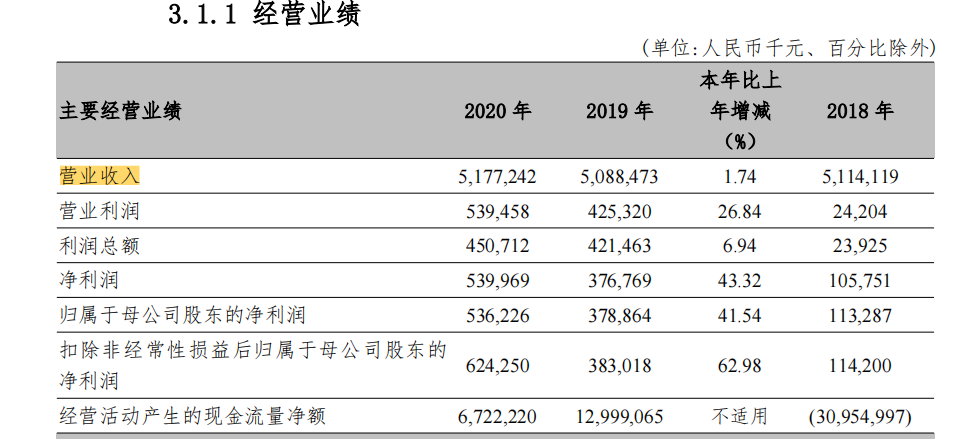

2018年度报告显示,富滇银行总资产2474.18亿元,实现营业收入51.14亿元,同比增长9.47%;但净利润仅为1.06亿元,同比暴跌90.61%。

(图源:富滇银行2020年年报)

与此同时,2018年以来,受监管加强五级分类管理的影响,富滇银行将逾期90天以上贷款划入不良贷款,导致不良贷款率大幅上升,资产质量大幅下滑。其中不良贷款率4.25%,较2017年上升2.35个百分点;拨备覆盖率跌破监管红线,为104.88%,同比下降66.49个百分点。

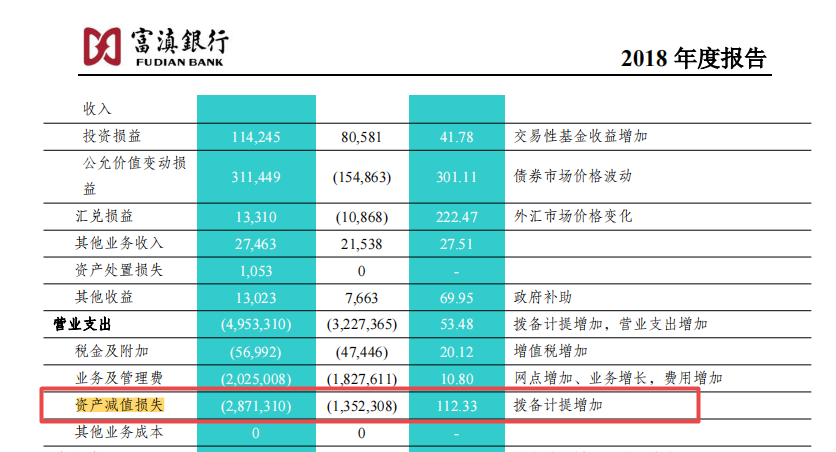

为此,富滇银行加大贷款损失准备计提力度,以提升风险抵御能力。而较大规模的资产减值计提,则对富滇银行的利润端造成侵蚀。数据显示,2018年富滇银行计提资产减值损失28.71亿元,同比大增112.33%。其中,贷款减值损失准备27亿元,同比增长110.56%。

(图源:富滇银行2018年年报)

在经历大规模清除“包袱”之后,近两年富滇银行逐渐恢复元气。2019年和2020年,富滇银行分别实现营业收入50.88亿元、51.77亿元,同比增长-0.5%、1.74%;归母净利润3.79亿元、5.36亿元,同比增长234.43%、41.54%。但与此前2014年最高峰时期的业绩相比,2020年富滇银行的净利润仍仅为其三成左右。

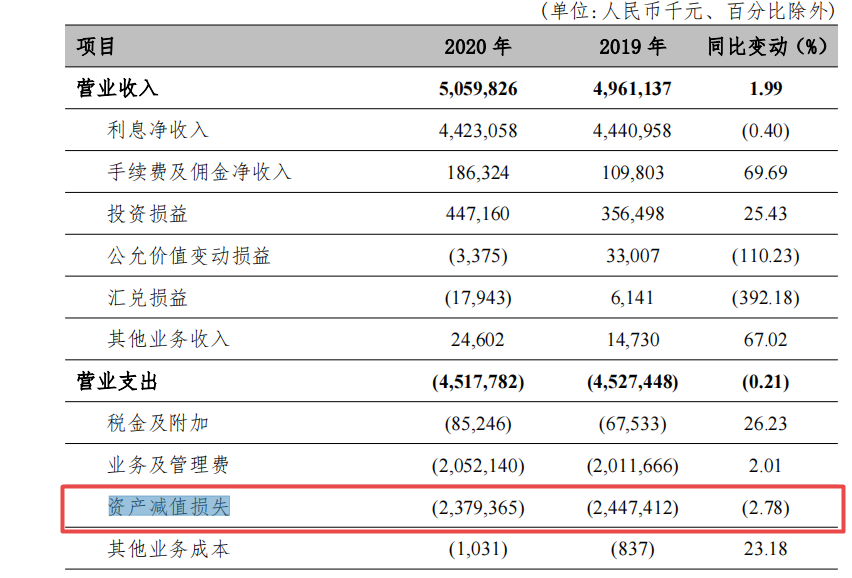

日前,联合资信对富滇银行出具的评估报告显示,近年来富滇银行营业收入面临一定的增长压力,且随着信贷资产质量的下行以及较大的不良资产处置,导致其资产减值损失处于较高水平,对净利润产生不利影响,盈利水平较弱。数据显示,2019年和2020年,富滇银行的资产减值损失分别为24.47亿元、23.79亿元,超过各期利润总额4.68倍、4.25倍。

(图源:富滇银行2020年年报)

经营业绩方面,富滇银行此前发布的2021年半年度报告显示,今年上半年,该行增利不增收,营业收入下滑,净利润呈增长态势。据合并利润表,2021年1-6月,富滇银行实现营业收入27.92亿元,同比下滑3.79%;净利润3.87亿元,同比增长52.79%。

不良方面,富滇银行尚未披露上半年末资产质量情况,以其一季度数据来看,截至今年一季度末,富滇银行不良率2.11%,2019年和2020年末,富滇银行的不良率分别为3.1%、2.3%,较2018年连续两年下降,但与同行业上市银行相比,依旧处于较高水平。

长子农商银行召开2019年8月份业务经营分析

长子农商银行召开2019年8月份业务经营分析 银行三年期定存利率达到5%,但要求最低存8

银行三年期定存利率达到5%,但要求最低存8